По мере приближения 2025 года финансовый сектор продолжает ориентироваться в сложном ландшафте, сформированном макроэкономическими тенденциями, изменениями в регулировании и технологическими достижениями. Инвесторы все больше внимания уделяют выявлению акций, которые не только обещают рост, но и демонстрируют устойчивость перед лицом потенциальной волатильности рынка. В этой статье рассматриваются ключевые финансовые акции, готовые к значительным изменениям в 2025 году, анализируются их фундаментальные показатели, рыночные позиции и будущие перспективы.

-

JPMorgan Chase & Co. (JPM)

JPMorgan Chase остается краеугольным камнем финансовой индустрии США и, как ожидается, сохранит свое лидерство до 2025 года. Благодаря надежному балансу и диверсифицированной бизнес-модели, включающей инвестиционный банкинг, управление активами и потребительский банкинг, JPMorgan имеет все возможности для извлечения выгоды из роста процентных ставок и увеличения спроса на финансовые услуги.

Стратегические инвестиции банка в технологии, особенно в цифровой банкинг и автоматизацию, повысили его операционную эффективность и взаимодействие с клиентами. Аналитики прогнозируют, что приверженность JPMorgan инновациям продолжит стимулировать рост доходов, что делает его акции привлекательными для наблюдения, поскольку он ориентируется в меняющемся финансовом ландшафте.

-

Банк Америки (BAC)

Bank of America — еще один крупный игрок, за которым стоит следить в 2025 году. Банк добился значительных успехов в расширении своих цифровых предложений и улучшении обслуживания клиентов, позиционируя себя конкурентоспособным в секторе розничного банкинга. Сосредоточившись на экологических, социальных и управленческих (ESG) критериях, Bank of America также привлекает новую волну социально сознательных инвесторов.

Ожидается, что прочная позиция банка по капиталу и диверсифицированные потоки доходов, особенно в сфере управления благосостоянием и инвестиционного банкинга, укрепят его прибыль по мере улучшения экономических условий. Кроме того, с ростом процентных ставок Bank of America, вероятно, выиграет от более высокой чистой процентной маржи, что еще больше увеличит его прибыльность.

-

Goldman Sachs Group Inc. (GS)

Goldman Sachs традиционно рассматривается как лидер в инвестиционном банкинге, но его недавний стратегический поворот в сторону потребительского банкинга и управления благосостоянием заслуживает внимания. Запуск Marcus, его онлайн-банковской платформы, знаменует собой значительный сдвиг в его бизнес-модели, направленный на привлечение более широкой клиентской базы.

Поскольку финансовый ландшафт становится все более цифровым, Goldman Sachs находится в выгодном положении, чтобы использовать репутацию своего бренда и технологические возможности для захвата доли рынка. Аналитики ожидают, что его диверсифицированный подход даст положительные результаты, что сделает Goldman Sachs привлекательным для мониторинга в 2025 году.

-

Корпорация Чарльза Шваба (SCHW)

Charles Schwab стал грозным конкурентом в сфере брокерских услуг и управления активами. Приверженность компании недорогим торговым и инвестиционным решениям привлекла огромное количество розничных инвесторов, особенно во время всплеска интереса к торговле акциями во время пандемии.

Ожидается, что в 2025 году приобретение Schwab компании TD Ameritrade принесет значительную синергию, усилив ее присутствие на рынке и операционную эффективность. Поскольку отрасль финансовых услуг продолжает развиваться, фокус Schwab на технологиях и обслуживании клиентов позиционирует ее как акции, за которыми стоит следить как с точки зрения роста, так и стабильности.

-

PayPal Holdings Inc. (PYPL)

Поскольку цифровые платежи продолжают набирать обороты, PayPal выделяется как лидер в сфере финтеха. Инновационный подход компании к онлайн-транзакциям и ее расширение в криптовалютную торговлю обеспечили ей хорошие позиции для роста в 2025 году.

С ростом потребительского предпочтения безналичных транзакций база пользователей PayPal, вероятно, будет расширяться, что приведет к росту доходов. Кроме того, ожидается, что инвестиции компании в искусственный интеллект и машинное обучение для улучшения обнаружения мошенничества и клиентского опыта принесут дивиденды в ближайшие годы.

-

Visa Inc. (V)

Visa остается доминирующей силой в мировой платежной индустрии. Будучи лидером в обработке электронных платежей, компания имеет все возможности извлечь выгоду из продолжающегося ухода от наличных денег. С ростом электронной коммерции и цифровых кошельков обширная сеть и узнаваемость бренда Visa обеспечивают сильное конкурентное преимущество.

В 2025 году фокус Visa на расширении своего международного присутствия и улучшении своей технологической инфраструктуры будет иметь решающее значение. Аналитики ожидают, что постоянные инновации в платежных решениях, таких как бесконтактные платежи и технология блокчейн, будут способствовать росту и увеличению акционерной стоимости.

Заключение

В ожидании 2025 года финансовый сектор представляет множество возможностей для инвесторов. Акции, рассмотренные в этой статье — JPMorgan Chase, Bank of America, Goldman Sachs, Charles Schwab, PayPal и Visa — демонстрируют сильные фундаментальные показатели и стратегическое позиционирование, что делает их привлекательным выбором для инвестиций.

Однако инвесторам следует сохранять бдительность в отношении более широкой экономической среды, включая колебания процентных ставок, изменения в регулировании и технологические сбои. Тщательно отслеживая эти ключевые финансовые акции, инвесторы могут занять позицию, позволяющую извлечь выгоду из потенциала роста, который лежит впереди в динамичном ландшафте финансовых рынков.

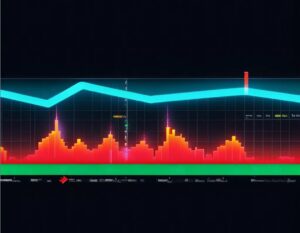

Для получения дополнительной информации об инвестициях загрузите наше приложение: MAXE: The Revolutionary AI Financial Invest Management App. Получайте обновления в режиме реального времени по акциям США, ценным бумагам, фьючерсам, курсам валют и другой информации об активах, чтобы помочь вам быстрее принимать инвестиционные решения.

MAXE обслуживает пользователей по всему миру. На данный момент общее число пользователей, загрузивших приложение MAXE, превысило 300 000. Этот рубеж свидетельствует о том, что все больше людей осознают ценность MAXE и используют приложение для оптимизации своих инвестиционных и финансовых стратегий управления.